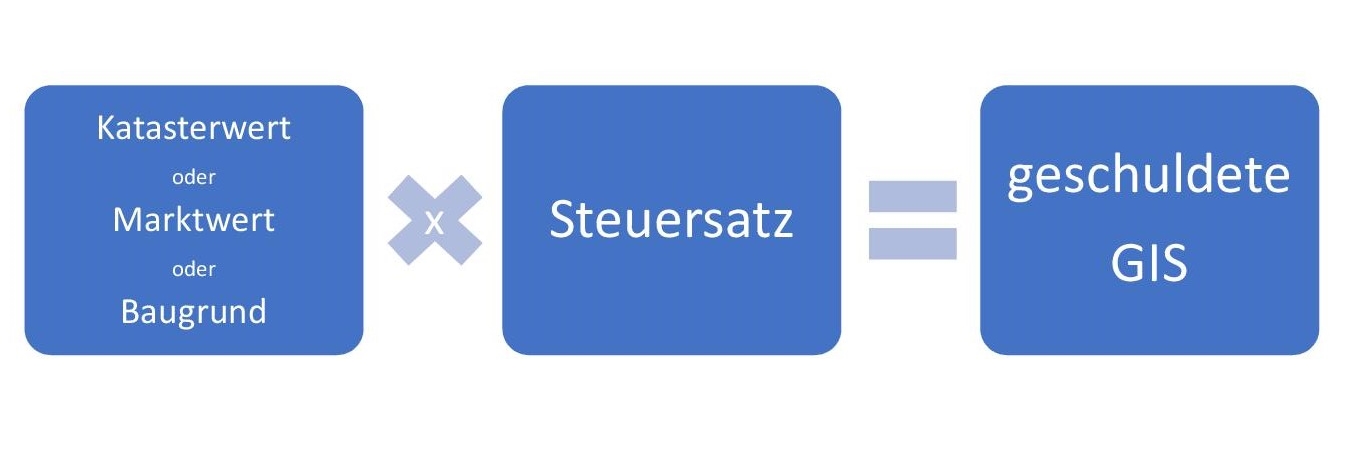

Berechnung der GIS

Dazu sind zwei Parameter notwendig, nämlich die Besteuerungsgrundlage und die Steuersätze.

Besteuerungsgrundlage

- Für Gebäude, die im Kataster eingetragen sind, gilt der Katasterwert als Besteuerungsgrundlage;

- Für die Baugründe ergibt sich der Wert aus dem üblichen Marktwert;

- Bei Bau-, Wiederaufbau- oder Wiedergewinnungsarbeiten wird der Wert des Grundstücks gerechnet (wobei der Wert des von den Bauarbeiten betroffenen Gebäudes nicht berücksichtigt wird);

- Für denkmalgeschützte Gebäude und unbenutzbare oder unbewohnbare Wohneinheiten ist die Besteuerungsgrundlage um 50% herabgesetzt (Gemeinden haben bzgl. denkmalgeschützter Gebäude auch Verordnungsgewalt);

Der Katasterwert wird auf den Katasterauszügen zusätzlich zum Katasterertrag angegeben. Sollte dies nicht der Fall sein ist, um den Katasterwert zu erhalten, der Katasterertrag mit folgenden Multiplikatoren zu multiplizieren:

- 168:

- für Gebäude, in Katastergruppe A (ausgenommen Katasterkategorie A/10);

- für Gebäude, in Katasterkategorien C/2, C/6, C/7 (=Zubehör);

- 147:

- für Gebäude, in Katastergruppe B,

- für Gebäude, in Katasterkategorien C/3, C/4 und C5;

- 84:

- für Gebäude, in Katasterkategorien A/10 und D/5;

- 68,25:

- für Gebäude, in Katastergruppe D (ausgenommen Katasterkategorie D/5);

- 57,75:

- für Gebäude, in Katasterkategorie C/1.

| 0,76% | ordentlicher Steuersatz: Gemeinden können diesen um bis zu 0,8 Prozentpunkte erhöhen oder um bis zu 0,5 Prozentpunkte herabsetzen; |

| 0,4% | Hauptwohnung samt Zubehör in Katasterkategorien C/2, C/6, C/7, davon höchstens 3 Zubehöreinheiten, davon höchstens 2 derselben Kategorie; |

| 0,56% | Gebäude in:

Gemeinden können diesen Steuersatz auf den Mindeststeuersatz von 0,1% herabsetzen; |

| 0,2% |

*) davon höchstens 3 Zubehöreinheiten, davon höchstens 2 derselben Kategorie Gemeinden können für die Anwendung dieses Steuersatzes Kriterien beschließen; |

| 0,2% | Für landwirtschaftlich zweckgebundenen Gebäude:

|

| 0,2% |

Hierbei gilt, dass der herabgesetzte Steuersatz von 0,2 Prozent auch dann zur Anwendung kommt, falls diese Rechtssubjekte eine in ihrem Besitz befindliche Immobilie einem anderen „gleichgearteten“ Rechtssubjekte, aufgrund eines registrierten Mietvertrages vermietet oder aufgrund eines registrierten Vertrages zur kostenlosen Nutzungsleihe überlassen haben. Die Gemeinden können auch für bestimmte Gebäudekategorien, aufgrund der in der Gemeindeverordnung festzulegenden Kriterien, den Steuersatz bis auf Null herabsetzen. |

Rechenbeispiel für Hauptwohnung in der Gemeinde Aldein

Wohneinheit: Katasterwert 210.000 x Steuersatz 0,4 % = GIS 840,00 Euro

Zubehör: 1 Garage mit Katasterwert 12.000 x Steuersatz 0,4 % = GIS 48,00 Euro

Insgesamt GIS Wohneinheit + Garage: 888,00 Euro

minus Abzug Freibetrag laut Tabelle A GIS-Gesetz: 888,00 - 699,32 = 188,68 Euro

minus zusätzlicher Freibetrag für 3. Minderjährige: 188,68 - 50,00 = 138,68 Euro

Insgesamt geschuldete GIS: 138,68 Euro

- Die GIS wird für Kalenderjahre im Verhältnis zum Anteil und für die Anzahl der Monate des Jahres geschuldet (der Besitz der Immobilie über mindestens 15 Tage wird als ganzer Monat gerechnet).

- Die Einzahlung erfolgt in zwei Raten, die erste mit Fälligkeit am 16. Juni im Ausmaß der für das erste Halbjahr geschuldeten GIS und die zweite mit Fälligkeit am 16. Dezember als Saldozahlung für die für das ganze Jahr geschuldeten GIS (GIS kann auch am 16. Juni in einmaliger Zahlung für das ganze Jahr überwiesen werden – bzw. die Gemeinde kann mit Verordnung die einmalige Zahlung auch auf den 16. Dezember festlegen).

- Die Einzahlung erfolgt mit dem Vordruck F24.

- Beläuft sich die jährliche Steuer auf einen Betrag von € 10 oder weniger ist keine Einzahlung erforderlich.